این حجم از نقدینگی چه تبعاتی برای اقتصاد کشور دارد و کنترل آن از سوی دولت دوازدهم نیازمند اتخاذ چه سیاستها و راهکارهایی است؟

به گزارش اقتصادآنلاین به نقل از آرمان ، احمد حاتمی یزد، کارشناس ارشد بانکی میگوید: «عمدتا از افزایش نقدینگی انتظار میرود که نرخ تورم افزایش پیدا کند، ولی با اینکه در دولت یازدهم بین 20 تا 25درصد رشد نقدینگی ایجاد شد، اما تورم متناسب با این رقم را شاهد نبودیم، چراکه در این مدت سرعت گردش پول کاهش یافته است؛ یعنی اگرچه نقدینگی زیادی در اقتصاد وجود دارد، ولی این نقدینگی مورد معامله قرار نمیگیرد. »

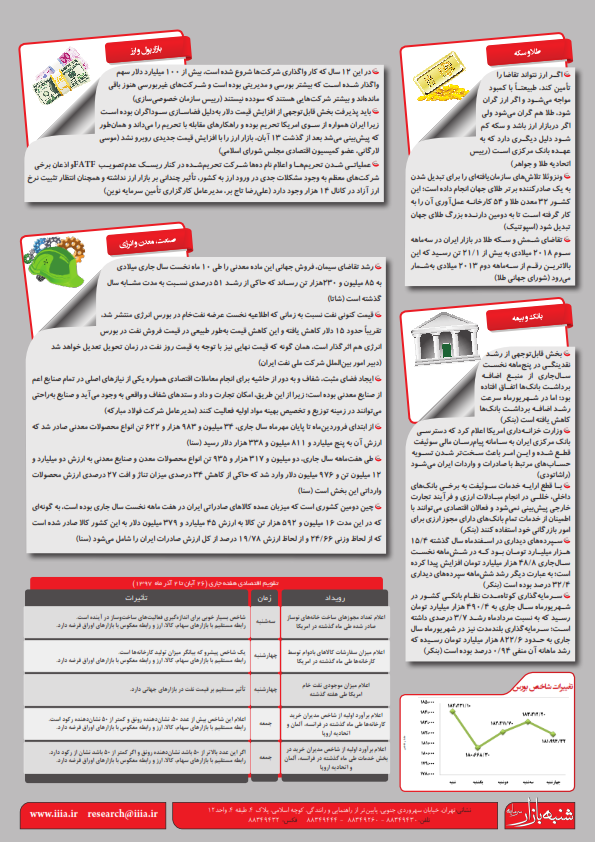

طبق نماگرهای اقتصادی فصل پاییز 95 که از سوی بانک مرکزی منتشر شده است، نقدینگی ۱۶/۵درصد رشد داشته است. این حجم از نقدینگی چه تبعاتی به همراه داشته است؟

عمدتا از افزایش نقدینگی انتظار میرود که نرخ تورم افزایش پیدا کند، ولی با اینکه در دولت یازدهم بین 20 تا 25درصد رشد نقدینگی ایجاد شد، اما تورم متناسب با این رقم را شاهد نبودیم، چراکه در این مدت سرعت گردش پول کاهش یافته است؛ یعنی اگرچه نقدینگی زیادی در اقتصاد وجود دارد، ولی این نقدینگی مورد معامله قرار نمیگیرد. همچنین حجمی از نقدینگی نزد افرادی که از بانکها پول گرفته اند، ولی آن را پس نداده اند، فریز شده است. اگر این پولها به شبکه بانکی برمیگشت، عملا باعث میشد بانکها تسهیلات بیشتری برای سرمایهگذاری در اختیار بخش خصوصی یا بخش دولتی بگذارند. در حال حاضر، چیزی در حدود نصف یا 40درصد از نقدینگی کشور فریز شده است و این شامل بدهیهای دولت، بخش خصوصی یا نهادهای عمومی به بانکها میشود. تمام این بخشها بدهی کلانی به بانکها دارند و آن را پس نمیدهند. اگر این امر اتفاق میافتاد، هم شاهد رونق و تحرک در اقتصاد بودیم و هم این حجم از نقدینگی به تورم میانجامید. بنابراین در حالی که درکشور با افزایش نقدینگی مواجه هستیم، به دلیل منجمد شدن وجوه نزد برخی افراد حقیقی و حقوقی خاص شاهد تورم و افزایش فعالیتهای اقتصادی نیستیم.

در راستای کنترل نقدینگی، چه سیاستها و برنامههایی باید از سوی دولت دوازدهم و بانک مرکزی اتخاذ شود؟

ما باید به سمت اصلاح نظام بانکی پیش برویم. متاسفانه بانکهای ما وضعیت خوبی ندارند. حساب و کتابهایی که در شبکه بانکی انجام میشود، از شفافیت لازم برخوردار نیست و درنتیجه نمیتوان از حجم واقعی وجوه فریز شده اطلاع کسب کرد و در این بین عملکرد بانکها نیز به گونهای بوده است که احتمال ایجاد یک بحران در اقتصاد کشور میرود. بنابراین یکی از اقدامات اساسی اجرای اصلاحاتی است که در ساختار مالی و سازمانی بانکهای کشور باید اتفاق بیفتد. دومین اقدامی که از سوی دولت باید انجام شود، روشن ساختن تکلیف بدهیهای معوق است، چراکه حجم بدهیهای معوق دولت بسیار کلان است و آخرین رقمی که از سوی وزیر امور اقتصادی و دارایی کشور اعلام شد، 650هزارمیلیارد تومان بوده است که این رقم اعم از بدهی دولت به بانک و پیمانکاران بخش خصوصی یا به سازمانهایی چون تامین اجتماعی و. . . است. تاکید میکنم اگر دولت میخواهد نقدینگی را کنترل کند، در ابتدا باید تکلیف این بدهیهای کلان مشخص شود. برای تحقق این امر هم طراحیها و برنامهریزیهای مختلفی صورت گرفته، اما عملا به اجرا گذاشته نشدهاند. درحقیقت، در حال حاضر یک مدیریت متمرکز بدهی ارزی و ریالی در کشور وجود ندارد. زمانی که دولت روحانی سر کار آمد، وزیر اقتصاد بر اساس اطلاعات موجود در این وزارتخانه حجم بدهی دولت را 150هزارمیلیارد تومان اعلام کرد، ولی چهار سال بعد، با بررسیهایی که توسط دفتر مدیریت بدهیهای دولت صورت گرفت، این رقم به 650هزارمیلیارد تومان رسید. درواقع ما نیازمند سازوکار مشخصی هستیم تا کل بدهی دولت اعم از ریالی و ارزی در بخش دولتی و خصوصی را مدیریت کند و لازمه این مهم تاسیس دفتری است تا اطلاعات را با جزئیات کامل از تمام بخشهای اقتصادی کشور اعم از شرکت ها، موسسات اعتباری یا وزارتخانهها جمعآوری کند تا رقم دقیق بدهی به دست آید و طبق آن مشخص شود چگونه و در چه زمانی باید بدهیهای دولت پرداخت شوند. بدهی داشتن برای یک دولت یا یک شرکت مساله مذمومی نیست و میتوان آن را مدیریت کرد، ولی ما در برهههای زمانی خاص تاریخ کشور از عهده این مدیریت برنیامدیم و صدمات سنگینی را به اقتصاد و پرستیژ بینالمللی خود وارد کردیم. درحال حاضر یکی از کارهای مهمی که دولت باید برای کنترل وضع نقدینگی و سیاستهای پولی و مالی انجام دهد، این است که آمار دقیقی از تمام بدهیهای کشور در اختیار یک مرکز متمرکز در وزارت دارایی قرار دهد تا بر اساس این آمار و اطلاعات یک کارگروه بسیار مجرب و بامهارت به وضع بدهیهای کشور سروسامان دهد، چون باتوجه به وضعیت رونق و رکود اقتصادی در کشور لازم است گاهی دولت از بانک استقراض کند و گاهی بدهی خود را پس بدهد. به تعبیری وقتی رونق اقتصادی وجود دارد، میتوان مالیات بیشتری از مردم وصول کرد و زمانی که رکود اقتصادی حاکم است، باید عمده بودجه دولت از محل استقراض تامین شود. این موارد از جمله سیاستهایی است که لازم است کارگروه مجرب و باسواد دولت بر آنها متمرکز شود و تصمیمات لازم را اتخاذ کند. این مهم از ضرورتهای فوری مدیریت کشور است.

در راستای اصلاح نظام بانکی، چندی پیش صحبت از احتمال ادغام بانکها شد. این راهکار را تا چه اندازه موثر میدانید؟

این امر نیازمند کار کارشناسی زیادی است و نمیتوان امروز مشخص کرد که چه بانکهایی باید ادغام شوند. این موضوع مقدماتی دارد و مستلزم مطالعات وسیع در بانک مرکزی است. در درجه اول باید حساب و کتابهای بانک مرکزی شفاف شوند و در این مسیر لازم است عملکرد بانکهای ما بر اساس گزارشهای IFRS تنظیم شود، حال آنکه هنوز این اتفاق نیفتاده است و مادامی که انجام نشود، ادغام صورت نخواهد گرفت. مشکل دوم به این موضوع برمیگردد که در قانون تجارت ما مادهای برای ادغام وجود ندارد و تنها کاری که در این راستا میتوان انجام داد، این است که بانکها به سراغ خرید بانک موردنظر خود بروند، چون در ایران هنوز طراحی روشهای حقوقی برای ادغام پیشبینی نشده است. البته قانون تجارت جدیدی نوشته شده، اما 12 سال از آن میگذرد و هنوز مجلس آن را تصویب نکرده است، زیرا نمایندگان از اطلاعات کافی برای بررسی این موضوع برخوردار نیستند. بنابراین ادغام باید انجام شود، اما مقدماتی نیاز دارد: اول شفافیت سازی حسابهای بانکی و دوم رتبه بندی بانکها؛ یعنی اگر از سوی بانک مرکزی بانکهای ما اعتبارسنجی شوند، در آن زمان مردم میتوانند درمورد سپردهگذاری وجوه خود تصمیمگیری کنند و ریسک آن هم برعهده خود آنهاست. درواقع رتبه بندی مقدمهای برای ادغام است و تا زمانی که صورت نگیرد، نمیتوان مشخص کرد که کدام بانکها در یکدیگر ادغام شوند. تمام این اقدامات یکسال یا مدت زمان بیشتری طول خواهد کشید. ادغام بانکها شعار خوبی است، ولی تا زمانی که مقدمات آن فراهم نشود، راه حل مناسبی به حساب نمیآید.

کد خبر: 96221 تاریخ: 96/03/08 منبع: اقتصاد آنلاین