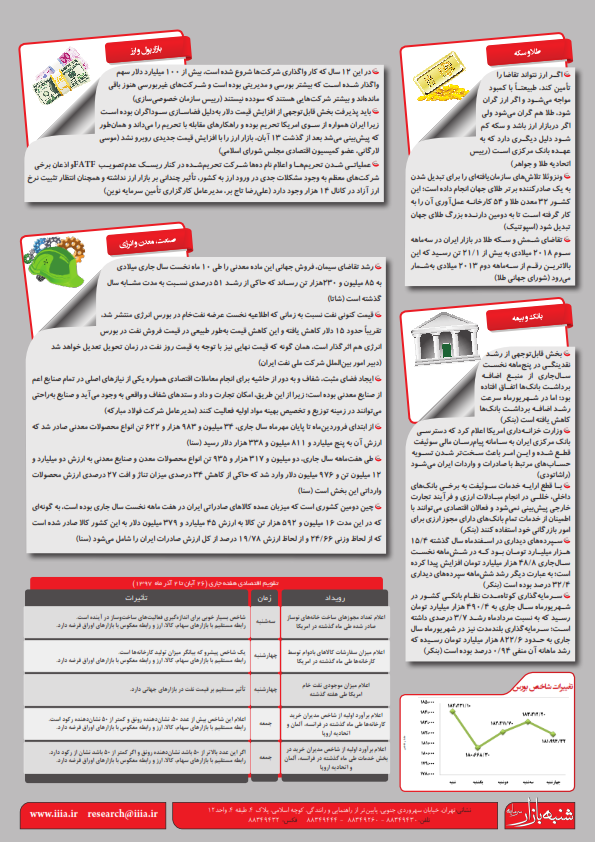

حجم نقدینگی مرز ۱۰۳۸ هزار میلیارد تومان را هم پشت سر گذاشت.

به گزارش ایسنا، تازهترین گزارش بانک مرکزی از رشد حدود ۳۰ درصدی حجم نقدینگی تا پایان اردیبشهت امسال و افزایش آن به ۱۰۳۸ تریلیون خبر می دهد. این رقم نسبت به ۱۰۱۷ هزار میلیارد تومان پایان اسفندماه حدود ۲.۱ درصد افزایش دارد.

بررسی جزئیات سالهای اخیر نشان می دهد که حجم نقدینگی در قیاس با میزان آن در دو سال قبل یعنی اردیبشهت ۱۳۹۳ تا ۴۰۰ هزار میلیارد تومان رشد داشته است.

از میزان نقدینگی موجود حدود ۹۱۰ هزار میلیارد تومان در قالب شبه پول( از جمله سپردههای سرمایهگذاری مدتدار،قرضالحسنه پسانداز )، ۱۲۷ هزار میلیارد تومان پول و حدود ۳۰۰۰ میلیارد تومان نیز اسکناس و سکه در دست مردم است.

روند رو به رشد نقدینگی در حالی ادامه دارد که در کنار انتقاداتی که در این باره به دولت وارد می شود، با آثار تورمی همراه نبوده است. این در حالی است که کارشناسان تاکید دارند رشد نقدینگی لزوما اتفاق بدی نیست اما نحوه رشد و بکارگیری آن است که می تواند تورم زا باشد و اثر مثبتی بر خروج از رکود نداشته باشد.

در این باره طهماسب مظاهری – رئیس کل اسبق بانک مرکزی – معتقد است که ترکیب این نقدینگی و شکل اضافه شدن آن به نوعی بوده که اکنون بخش بزرگی از نقدینگی در حساب بانکهاست ولی در لیست مطالبات بانکها از دولت، وامگیرندگان یا اوراق مشارکت وجود دارد و امکان پرداخت نقدی آن وجود ندارد که بتواند دنبال کالا یا خدمتی بگردد. در واقع نقدینگی اکنون قابلیت تقاضای کالا و خدمات را ندارد.

وی همچنین تاکید دارد که بخش بزرگی از این نقدینگی به گونه ای است که بانکها از مشتریان خود یا از دولت طلبکارند یا اینکه خودشان پولها را سرمایهگذاری کردهاند ولی هیچ کدام از بانکها امکان تبدیل کردن داراییهای خود به داراییهای غیر منقول یا نقد کردن آنها را ندارند. در نتیجه این نقدینگی حبس شده است که به آن داراییهای سمی و ناسالم میگویند.

به گفته مظاهری، بانکها به دلیل وجود همین داراییهایی سمی که امکان نقدشوندگی ندارند، قدرت پرداخت ندارند. از سوی دیگر با توجه به اینکه مردم باید اعتبارات لازم را از بانکها بگیرند که قدرت خرید داشته باشند این امکان را ندارند و در نتیجه این نقدینگی به صورت افزایش تقاضای کالا و خدمات خود را نشان نمیدهد و اثر تورمی خود را در شرایط رکود از دست داده است.

در عین حال برخی کارشناسان قفل شدن منابع بانک ها را مورد اشاره قرار داده و اعتقاد دارند که در صورت برطرف نشدن رکود موجود، این خطر وجود دارد که در آینده ای نزدیک با گرفتاریهای بزرگی در نظام بانکی مواجه شویم؛ چرا که همین میزان تسهیلاتی هم که در مدت اخیر بانک ها به بنگاهای تولید پرداخت کردهاند به دلیل عدم تحرک تولید و به تبع آن عدم توان در بازپرداخت، قفل خواهد شد و حتی رشد نقدینگی هم گره ای بازنخواهد کرد.

کدمنبع:96534- منبع:ایسنا- تاریخ:3-5-95