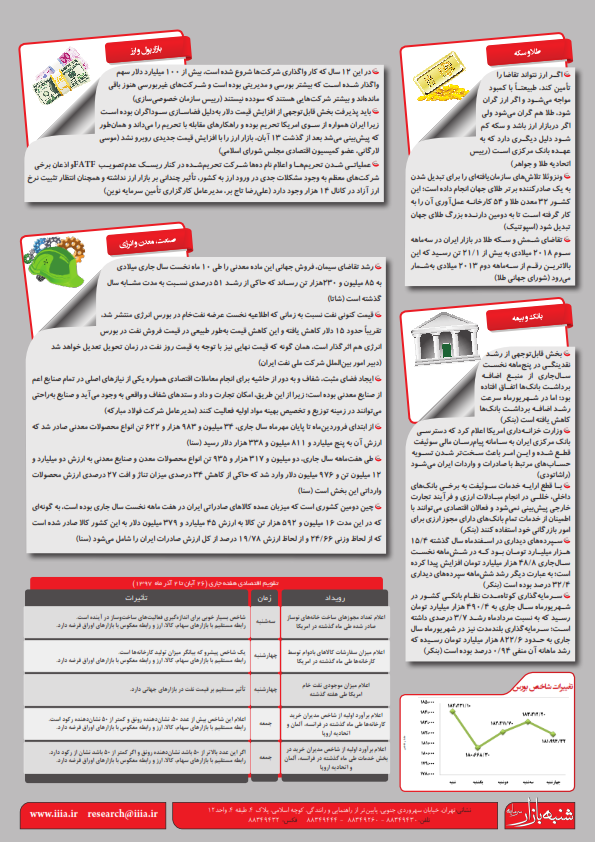

صندوق طلا و بازار آتی ذرت به زودی راه اندازی می شود

بورس کالا تا پایان سال ۹۶ بازار مشتقه را روی محصولات جدیدی راهاندازی خواهد کرد و معاملات آپشن را توسعه خواهد داد به این ترتیب که کمترین ودیعه برای ورود به آن گرفته شود. معاملات پربسامد توسعه پیدا خواهد کرد. در حوزه بازار نقد سعی میکنیم حوزه کشاورزی را توسعه دهیم و محصولات بیشتری را در این بازار وارد کنیم.

جلسات نهایی تصمیمگیری در مورد زمان راهاندازی صندوق طلا به زودی برگزار می شود و در این بین بازار آتی ذرت نیز تا پایان تیرماه سال جاری راهاندازی خواهد شد.

به گزارش پایگاه اطلاع رسانی بازار سرمایه (سنا) و به نقل از تعادل، بورس کالا به عنوان محلی برای معاملات کالاها این روزها در حال تبدیل شدن به یک بازار پیشرفته با قابلیتهایی همچون بازارهای آتی، آپشن و گواهی سپرده است. براین اساس، مجموعه بورس کالا در حال انجام اقداماتی است که به واسطه آن صادرات از این کانال توسعه یابد تا به دنبال آن به مرجعیت قیمت برای کالاهایی که تولیدکننده اصلی آن هستیم، تبدیل شویم.

در راستای رسیدن به این اهداف بورس کالا با سیستم مدیریت نوین خود طی ۲ سال گذشته توانسته بازار آپشن و همچنین گواهی سپرده سکه را راهاندازی کند و برای توسعه بازار سکه طلا در این بورس در هفتههای اخیر راهاندازی صندوق سرمایهگذاری طلا در دستور کار قرار گرفته است. از طرف دیگر ایجاد بازار آتی برای پنج محصول پربازیگر نیز توسط این بورس در حال پیگیری است که به گفته مدیرعامل بورس کالا بازار آتی ذرت تا آخر تیر راهاندازی خواهد شد. درباره جزئیات این موارد همچنین چشمانداز و اهداف بورس کالا در پایان سال ۹۶ با حامد سلطانینژاد، مدیرعامل شرکت بورس کالای ایران به گفتوگو نشستیم که متن آن را در ادامه میخوانید.

بیش از یک سال از راهاندازی بازار گواهی سپرده سکه میگذرد اما این بازار هنوز از رونق لازم برخوردار نیست دلیل این امر را چه میدانید؟

هدف از ایجاد بازار گواهی سپرده طلا، شکل دادن یک بازار نقد مستمر برای سکه بوده است. همانطور که میدانیم، یکی از پیشنیازها برای راهاندازی بازار مشتقه راهاندازی یک بازار نقدی قوی برای آن کالاست. در حال حاضر بازار نقد سکه بیرون از بورس و در سیستم صرافی و بانک است، اما در عین اینکه این بازار منسجم و مستمر است اما مراجع قیمتی مختلفی در این بازار وجود دارند. به عبارتی قیمت سکه طلا در صرافی خیابان کریمخان با خیابان فردوسی و یک صرافی در محلههای دیگر تهران مختلف است.

علاوه بر یکسانسازی قیمت در بازار سکه، دغدغههای بازار نقد نیز وجود دارد؛ یکی بحث اصالت سکه است، درواقع هنگام خرید به پلمب سکه اعتماد میکنید اما واقعا نمیدانید سکه درون آن چه عیاری دارد، در این ارتباط نیز تاکنون هر چند به تعداد محدود با مسائلی روبهرو بودهایم و سکههای پلمب شده اصالت نداشته است. معضل دیگر بحث امنیت و جابهجایی سکه است، در واقع همین که شخصی از صرافی بیرون میآید با ریسک سرقت مواجه خواهد بود. بحث دیگر مشکل فروش است، یعنی برای فروش، سکه مجددا باید تا صرافی حمل شود و ریسک سرقت و همچنین صرف زمان دوباره وجود خواهد شد. با توجه به این دلایل گواهی سپرده سکه طلا را مطرح کردیم.

طبعا راهاندازی اولیه بازار گواهی سپرده طلا با چندین مساله روبهرو بود؛ یکی استفاده از بستر مناسب برای انجام این معاملات بود که برای این امر بستر نرمافزاری معاملات اوراق بهادار را که معاملات بورس و فرابورس در آن انجام میشود، در نظر گرفتیم؛ منتها ساعت انجام معاملات در این بستر تا ۱۲ و ۳۰ دقیقه بود. این در حالی است که بازار طلا و سکه ما تازه ساعت ۱۱ از خواب بیدار میشود و قیمتهای جهانی به دلیل افق زودتر ما در این ساعتها به دست ما میرسد. درواقع معاملات طلا در بازار ایران ساعت ۱۱ شروع میشود، ساعت ۲ به اوج خود میرسد و تا ساعت ۷ بعدازظهر ادامه پیدا میکند. براین اساس در پایان سال گذشته درخواست افزایش ساعت معاملات را از شرکت مدیریت فناوری و اطلاعات بورس تهران درخواست کردیم که با همکاری این شرکت ساعت انجام معاملات تا ساعت ۱۵ و ۳۰ دقیقه قرار گرفت؛ با این گام حجم معاملات مقداری افزایش پیدا کرد.

گام بعدی بحث تبلیغات و آموزش بود. در این بخش هم تبلیغات رسانهیی انجام دادیم و هم با نهادهای توزیع سکه وارد مذاکره شدیم. اما همانطور که کارشناسان نیز اشاره کردهاند بحث فرهنگی معضل اصلی برای توسعه معاملات این بازار است. یعنی به همان صورت که در فرهنگ مالی، اسکناس را به جای سکههای طلا و نقره پذیرفتهایم و از آن به عنوان یک قرارداد استفاده میکنیم باید بتوانیم در میان مردم گواهی سپرده سکه را به جای سکه فیزیکی قرار دهیم به گونهیی که حتی برای هدیه دادن نیز این اوراق مورد استفاده قرار گیرد.

در پاسخ به نقدهای پیرامون این بازار و اینکه انباری در شهرستانها برای تحویل و پذیرش سکه وجود ندارد باید گفت در ابتدا باید بتوانیم حجم معاملات را به قدری برسانیم که برای خزانهدار یا همان بانک تجهیز خزانه صرفه اقتصادی داشته باشد. به هر حال نگهداری از طلا شرایط خاص خود را دارد، بانک رفاه این امکان را داشت و ما از خزانه این بانک که از پیش وجود داشت استفاده کردیم. با این حال بانکهای دیگری نیز برای پذیرش سکه و ورود به این بازار اعلام آمادگی کردهاند. ورود بانکها به این پروسه چون یک کارگزاری نیز در کنار خود دارند میتواند بسیار مفید باشد، درواقع بانکها در کنار خدمات سپردهگذاری بانکی، میتوانند باجه بازار سرمایه ایجاد کنند و خرید گواهی سپرده سکه را به مشتریان خود پیشنهاد دهند. فایده دیگر حضور بانکها این است که آنها به عنوان یک نهاد مالی تمایل دارند که هم در بازار نقد و هم در بازار مشتقه سکه فعال شوند، درواقع به نوعی نقش بازارگردانی را به عهده بگیرند که این هم در سیستم بانکی امکانپذیر است. با این حال در ابتدای کار تعداد بانکها را افزایش ندادیم و اجازه دادیم که در ابتدا بازار بزرگ شود.

اما بحث بعدی وجود بازیگر فعال و همیشگی است که حیات و ممات او به این بازار بستگی داشته باشد. اینکه شخصی امروز تصمیم به خرید سکه میگیرد و فردا بخواهد از بازار خارج شود بازار را بدون مشتری میگذارد. راهحل ما برای حضور بازیگران فعال، ایجاد صندوق کالایی برای طلا بود، در این صندوقها افرادی حرفهیی حضور خواهند داشت که با ترکیبی از معاملات گواهی سپرده، بازار آتی و آپشن یک پرتفوی با بازده خوب را ایجاد میکنند. یکی از بحثهایی که همواره در بازار مشتقه مطرح است قرار دادن دارایی به عنوان وجه تضمین حضور در این بازار است؛ این امکان در صندوقهای طلا وجود خواهد داشت، به این ترتیب صندوق میتواند ترکیبی از موقعیتهای بازار نقد و مشتقه را اتخاذ کند که همیشه در سود باشد. این صندوق چون حیات و مماتش به طلا وابسته است، نمیتواند وارد معاملات گندم، اوراق بهادار یا کالای دیگری شود، این صندوق فقط باید کار طلا انجام دهد. اما وقتی صندوق را به طلا محدود میکنیم، باید این امکان را برای آن به وجود آوریم که هم در موقعیت فروش و هم در موقعیت خرید طلا قرار گیرد که منافع پرتفوی خود و سرمایهگذاران در صندوق (Unit Holder) خود را به حد بالایی برساند. بنابراین فرایند ایجاد این صندوق را به نحوی قرار دادهایم که کارکرد اصلی آن زنده نگه داشتن بازار معاملات سکه باشد، یکی از بازارهایی که این صندوق در آن فعالیت خواهد کرد نیز بازار گواهی سپرده سکه است.

یعنی پس از ایجاد صندوق، تعداد گواهیهای سپرده سکه در انبار مورد تایید بورس کالا بالا خواهد رفت؟

قطعا بالا میرود، منابع مالی صندوق اول حدود ۱۰ میلیارد تومان است که بخشی از آن در گواهی سپرده سکه سرمایهگذاری خواهد شد.

آیا مشخص است که چه میزان از این پول در گواهی سپرده و چه میزان از آن در بازارهای آتی و آپشن سرمایهگذاری میشود؟

این مساله وابسته به استراتژی صندوق بستگی است. صندوق زمانی استراتژی جسورانه و زمانی استراتژی محتاطانه میگیرد؛ قطعا با اتخاذ استراتژی جسورانه سهم بازار مشتقه از این مبلغ بیشتر خواهد شد. البته میتوان برای وجه تضمین سکه آتی از گواهی سپرده طلا استفاده کرد، اما اهمیت این موضوع ایجاد بازیگران فعال در این بازار است. به خاطر داریم در بازار سرمایه همیشه اوراق مشارکتی داشتهایم که رونق آنچنانی نداشتند و فعالان بازار سرمایه بیشتر به خرید و فروش سهم فکر میکردند؛ برای مثال در سال ۷۵ اوراق مشارکت ایران خودرو در بورس منتشر شد، اما موفق نبود و ادامه پیدا نکرد، چرا که بازیگران بازار اوراق مشارکت در سیستم بانکی بودند. اما با ایجاد صندوقهای سرمایهگذاری روند تغییر کرد، این صندوقها گزینههایی برای سرمایهگذاری با ریسک پایین هستند و نمیتوانند تمام سرمایه را در بازار سهام ببرند و درصد عمدهیی را باید به سرمایهگذاریهای با درآمد ثابت تخصیص دهند. تشکیل صندوقها منجر به رونق بازار اوراق بهادار با درآمد ثابت مثل صکوک و اوراق مشارکت در بازار سرمایه شد. در مورد کالا هم باید همین اتفاق بیفتد؛ آن صندوق چطور تمام حیاتش به این است که فقط اوراق را خرید و فروش کند و بازار اوراق همیشه گرم است.

یک تاجر پارچه در این حوزه خاص تخصص دارد و نمیتواند زمینه کاری خود را هر روز تغییر دهد، صندوقها نیز باید زمینه کاری تخصصی داشته باشند که بتواند بازار تخصصی را شکل دهد. این را باید به عنوان یک اصل قبول کنیم که امروزه در دنیا هر بازاری مولفهها و شرایط خاص خود را دارد. در حال حاضر، بازار طلا پیشرفته و بزرگ شده است که بازار مالی طلا در آن تاثیر بالایی دارد. در گذشته فقط فیزیک طلا مورد معامله قرار میگرفت اما اکنون که مفاهیم آربیتراژ (استفاده از تفاوت قیمتها) و موقعیت گرفتن در بازارهای موکول به آینده مطرح شده بازار طلا به بازار پیشرفتهیی تبدیل شده است. سایت کیتکو که هر روز اطلاعات و تحلیلهای آن توسط فعالان بازار رصد میشود نشان میدهد که عدهیی در این سایت هستند که فقط بر دادههای قیمت طلا تحلیل میکنند.

صندوق طلا در چه مرحلهای قرار دارد؟

کارهای ثبتی آن انجام شده و در حال حاضر باید پذیرهنویسی انجام شود. ۱۰ میلیارد تومان منابع صندوق که فراهم شد، امیدنامه آن منتشر میشود و مواضع خود در سرمایهگذاری در بازار طلا را اعلام و اقدام به فروش یونیتهای آن خواهند کرد.

یعنی محدودیتی برای زمان راهاندازی آن در نظر نگرفتهاید؟

خیر، چون تجربه اول در این زمینه را داریم در ارتباط با چنین مواردی سختگیری نکردیم. ولی به زودی جلسات نهایی تصمیمگیری در مورد زمان راهاندازی صندوق طلا را خواهیم داشت.

درباره سفر هیات اعزامی بورس کالا به عراق توضیح میدهید که نتیجه آن چه بود؟

در این سفر به صورت میدانی با فعالان حوزه تجارت در عراق آشنا شدیم، چرا که لازم بود که افرادی از بورس کالا از نزدیک بازار عراق را شناسایی کنند. در واقع کارشناسان ما درباره بازیگران، چگونگی تعیین قیمتها و چالشهای ورود کالا به بازار عراق را بررسی کردند.

یک چالش ساده برای تجارت با عراق این است که کامیونهای عراقی ۴۰ تنی اما کامیونهای ایران ۲۲ تنیاند؛ یعنی وضع جادههای ایران به گونهیی است که کامیونهای با بار بیش از ۲۲ تن اجازه حرکت ندارند و همین موضوع باعث بالا بودن هزینههای باربری در ایران نسبت به عراق میشود. مساله دیگری که این موضوع ایجاد میکند این است که کامیونهای عراقی نمیتواند در ایران بار بزند.

مشکلات این چنینی در بحث تجارت با عراق زیاد است، اما آنچه بورس کالا میتواند به رفع آن کمک کند، بحث کیفیت و استمرار عرضه است. در صحبت با تاجران عراقی آنها گفته بودند که در مراودات تجاری با ایران با این مساله روبرو هستیم که اگر طرف ایرانی کالا را دیر تحویل داد یا کیفیت لازم و توافق شده را نداشت چه باید کنیم، چه کسی از ما حمایت خواهد کرد. بازرگان ایرانی هم از سوی دیگر دغدغه دریافت پول خود را دارد. این موارد دغدغههای مربوط به معاملات دوطرفه و ریسک طرف مقابل است. ریسکهای مربوط به گمرک، حمل و نقل، بیمه و مواردی از این دست نیز بحثهای جداگانهیی است. اینکه کالای ایرانی بیکیفیت به دست طرف عراقی میرسد دلیل بر بیکیفیت بودن کالای ما از مقصد نیست، بلکه در بسیاری از موارد این کالا طی فرآیند توزیع بیکیفیت میشود، برای مثال همین که مرغ منجمد از ایران به مرز عراق حمل و از کامیون ۲۲ تنی ایرانی به کامیون ۴۰ تنی عراقی منتقل میشود، کیفیت آن پایین خواهد آمد یا حتی فاسد خواهد شد. حتی کالاهای با دوام نیز در جایهجاهایی زیاد آسیب میبینند. اگر بهترین کالا نیز به مصرفکننده نهایی معرفی شود اما بستهبندی آن آسیبدیده باشد، در خرید آن تردید خواهد کرد.

متاسفانه بیشتر کارخانهها و شرکتهای ما کالای خود را تا بازار مصرف همراهی نمیکنند. البته برخی از شرکتهای تولید مواد غذایی ایرانی با خودروهای حمل مخصوص خود کالا را ارسال میکنند، با مشتری عمده و مغازهداران مستقیم در ارتباط هستند و بر کیفیت کالایی که دست مصرفکننده نهایی میرسد نظارت دارند و دلیل موفقیت آنها نیز همین است. اما در مورد عراق، بسیاری از تولیدکنندگان ما به دلیل مسائل امنیتی وارد این کشور نمیشوند و مجبورند کالای خود را لب مرز یا درب کارخانه بفروشند، این در حالی است که روی تیرآهن تولید شده در ایران نام شرکت ایرانی درج میشود.

ایجاد بازار آتی برای چهار محصول کشاورزی و قیر را در دستور کار قرار دادهاید، چرا فلزات در این فهرست نیستند؟

برای هر کالایی که بتوان بازار نقد شکل داد، میتوان بازار آتی هم برایش تعریف کرد. کالای کشاورزی چون پربازیگر است و امکان انبار کردن دارد، گزینه مناسبی برای ایجاد بازار آتی است. برای مثال ذرت کالایی است که بخش عمدهیی از آن از بازارهای جهانی وارد میشود، قیمت آن هم کاملا مشخص است و امکان انبار کردن آن نیز وجود دارد.

نوسانات بازار مشتقه تحت تاثیر قیمت داراییهای پایه بر بازارهای جهانی است، از این جهت هر کالایی که دو خصوصیت بازار نقدی قوی و تعداد بازیگر بیشتری داشته باشد، اولویت بالاتری برای تشکیل بازار مشتقه دارد. بحث بنیادیتر این است که آیا تولیدکننده اصلی کالای منتخب شده برای تشکیل بازار آتی هستیم یا خیر. معمولا بازارهای مالی مبتنی بر کالا را کشورهایی تشکیل میدهند که یا تولیدکننده بزرگ آن کالا هستند یا مصرفکننده عمده آن؛ بر این اساس در کشور چین تعداد بورسهای کالایی بسیار زیاد است چرا که این کشور یکی از بزرگترین مصرفکنندگان جهان و در عین حال جزو بزرگترین تولیدکنندگان دنیا به شمار میرود. به این ترتیب چین در تعیین قیمت بسیاری از کالاها نقش اساسی دارد، برای مثال در حال حاضر در مورد قیمت فولاد، قیمتهای بورسهای چین، آسیای میانه و اروپا مطرح است. ایران نیز در بسیاری از کالاها مانند پسته، زعفران، قیر و جو تولیدکننده اصلی است و در برخی اقلام مانند ذرت مصرفکننده بزرگ به شمار میآید. حجم تولید سالانه ذرت در ایران حداکثر ۲ میلیون تن اما مصرف آن بین ۶ تا ۸ میلیون تن است و این نیاز باید وارد شود. همین ذرت روی قیمت مرغ تاثیرگذار است.

اگر در بازاری سمت خرید یا فروش را داشته باشیم، انگیزه برای شکل دادن بازار آتی برای آن بیشتر خواهد شد. اگر سمت فروش برویم، تولیدکننده باید بیشترین نفع را در قیمت ببرد و اگر سمت مصرف برویم، مصرفکننده ما باید تعیینکننده قیمت باشد و این اتفاق نمیافتد مگر اینکه تعیین قیمت در یک بازار متمرکز انجام شود. اما برای اینکه شکلگیری بازار نقد مستمر باید عرضههای روزانه داشته باشیم این در حالی است که فلزات هفتهیی یک بار در بورس عرضه میشوند. وقتی میخواهید معاملات مشتقه را شکل دهید باید هر روز قیمت داشته باشید، عملیات مرجع قیمت (Reference price) را از بازار نقد میگیریم و قیمتهای آن را به بازار مشتقه تعمیم میدهیم. بنابراین اینکه بخواهیم برای کالاهایی که عرضههای هفتگی یا نامنظم دارند بازار آتی تشکیل دهیم، چندان توجیهپذیر نخواهد بود. بنابراین هر کالایی که بتوان برای آن بازار نقد تشکیل داد و بازیگر زیادی برای آن تعریف کرد آمادگی تشکیل بازار مشتقه را دارد. ارزیابیهای ما نشان داد که پنج محصول ذرت، جو، زعفران، پسته و قیر آمادگی پذیرش در بازار مشتقه را دارند.

آیا بورس کالا برای جذب بازیگر تلاشی میکند؟

بله، برای مثال در مورد ذرت، واردکنندگان را شناسایی کردیم و به آنها پیشنهاد دادیم که کالای خود را در انبارهای مورد پذیرش بورس کالا بگذارید و گواهی سپرده آن را منتشر کنیم تا بازار نقد شکل بگیرد. در ارتباط با زعفران نیز همانطور که شاهد بودهاید این محصول طی سالهای گذشته و در دورههای مختلف در بورس کالا عرضه شده اما تاکنون بازاری منسجم برای آن شکل نگرفته است چرا که بیشتر معاملات فیزیکی آن در نظر بوده و این در حالی است که باید بازار مستمر زعفران را برای مرجع قیمت شدن آن داشته باشیم. بنابراین بازار باید نقد و و به دنبال آن بازار آتی را شکل دهیم تا بتوانیم مرجعیت قیمت داشته باشیم، برای ایجاد بازار نقد، ابزار گواهی سپرده را در نظر گرفتیم و سال گذشته بازار گواهی سپرده زعفران را راهاندازی کردیم و امسال نیز آتی آن را خواهیم داشت. اما همه این بازارها چون بازارهای مدرنی هستند، راهاندازی و شروع فعالیت آنها مانند خودرویی است که برای روشن شدن به هل دادن نیاز دارد؛ بنابراین اول باید با ابزارهای مختلف برای این بازارها بازیگر و انگیزه ایجاد کنیم.

بازار آتی برای کدام یک از این ۵ محصول در ماههای آینده راهاندازی خواهد شد؟

بازار آتی ذرت را تا پایان تیر راهاندازی خواهیم کرد و پس از آن زعفران و سه محصول دیگر را خواهیم داشت.

یعنی در مورد فلزات این بازیگران وجود ندارد؟

بازیگر دارد، اما بازار نقد مستمر ندارد، چون عرضههای آن هفتگی است.

در گفتوگویی که با صنایع پایین دستی داشتیم، اطلاع چندانی از بورس کالا میان این تولیدکنندگان وجود ندارد، آیا این دلیلی برای شکل نگرفتن بازار مستمر برای محصولات صنایع بالادستی نیست؟

فرهنگسازی یکی از نیازهای ما برای گسترش بازار است؛ اما در کنار آن به یک بازار مستمر قوی نیاز داریم. یعنی در ابتدا باید بازار نقدی فلزات را به شکل گواهی سپرده و مستمر ایجاد کنیم؛ روی کلمه استمرار تاکید دارم، چون بازار جایی است که هر زمانی به آن مراجعه میکنیم باید بتوانیم در آن خرید و فروش داشته باشیم. برای مثال وقتی میخواهیم طلا بفروشیم به بازار طلافروشان مراجعه میکنیم، در آنجا عدهیی هستند که طلای شما را خواهند خرید و خریداران لزوما مصرفکننده نیستند. بر این اساس مادامی که فقط دو قشر تولیدکننده و مصرفکننده در بازار حضور دارند، شکلگیری بازار مستمر سخت خواهد شد، بنابراین حضور واسطهها یک امر ضروری است. واسطهها در بازار تلفنی خرید و فروش میکنند و معروف است که اصلا کالا را نمیبینند، ما میگوییم که با بزرگ شدن بازارها سیستم اعتماد پاسخگو نیست و باید با استفاده از اوراق و در یک بستر امن مانند بورس کالا از طریق اینترنت معاملات انجام شود.

صندوق زعفران در چه مرحلهیی قرار دارد؟

ایجاد این صندوق را یکی از تامین سرمایهها دنبال می کند، امیدواریم در ماههای آتی کارهای ثبت آن انجام شود و امسال شاهد راهاندازی صندوق زعفران باشیم.

در حال حاضر در بسیاری از بورسهای کالایی معاملات با ارز آن کشور و همچنین دلار انجام میشود، آیا نمیتوان مبنای قیمت را دلار قرار داد؟

طبق قانون معاملاتی که در بازار داخل انجام میشود باید با ریال انجام شود، درواقع قانون پولی و بانکی کشور بر این مبنا قرار گرفته است.

پس به این ترتیب خریدار خارجی برای خرید فقط باید به رینگ صادراتی مراجعه کند که تنوع کالایی آن به اندازه بازار داخلی بورس کالا نیست.

ممکن است برای تولیدکننده داخلی مزایا یا مالیاتهایی در نظر بگیرید، برای مثال خریدار داخلی موظف به پرداخت مالیات بر ارزش افزوده است، اما خریدار خارجی که نباید مالیات دهد. در چنین شرایطی تولید صادراتی به اسم صادرات فروخته و در داخل مصرف شود، بنابراین این تفکیک از ابتدا صورت میگیرد که قواعد بازار بینالمللی با قواعد بازار داخل با یکدیگر تداخل نداشته باشد؛ بسیاری از کالاها در بازار داخل ارزانتر و در بازار خارج گرانتر فروخته میشود یا برعکس. برای مثال در مورد اوره قیمتهای داخلی از قیمتهای خارجی پایینتر است چون میخواهیم از کشاورزی داخل حمایت کنیم در مورد برخی از کالاها برعکس است. پس چون شرایط عرضه و تقاضای دو بازار داخلی و بازار صادراتی با یکدیگر متفاوت است نباید با یکدیگر ادغام شوند.

با توجه به اینکه ریال ایران یک ارز جهانروا نیست، راهحل ورود خارجیها به بازار ایران را چه میدانید.

ما باید بتوانیم تمرکز روی رینگ صادراتی را افزایش دهیم، چرا که در این بازار امکان انجام مبادلات با ارزهای رایج در دنیا امکانپذیر و در حال حاضر نیز قیمتهای تابلوی تالار صادراتی با دلار است. اما بحثی که شما اشاره کردید بسیار منطقی است که بتوانیم در سایت بورس کالا قیمت بدون مالیات بر ارزش افزوده کالاهای مختلف را به عنوان قیمت مرجع اعلام کنیم. پس از سفر هیات بورس کالا به عراق نیز این تقاضا از سوی تجار عراقی مطرح شده بود.

آیا بازار آتی ارز نمیتواند به حضور فعالان خارجی در بورس ایران کمک کند؟

بازار آتی ارز میتواند کمک کند که فعال خارجی نسبت به ارز خود نگرانی نداشته و مطمئن باشد که از تلاطمات ارز آسیب نمیبیند.

آیا اصلا برای گسترده شدن بازار نیازی به حضور فعالان خارجی وجود دارد؟

از حیث تعداد بازیگر بله، اما از حیث مقیاسپذیری بازار خیر؛ بازار کالایی زمانی بزرگ میشود که بازار مالی شکل بگیرد. معاملات آپشن، فیوچرز، فوروارد، قراردادهای بلندمدتی که لزوما منجر به تحویل نمیشود و درواقع معاملات پی در پی (Frequency Trading) میتواند به بزرگ شدن بازار منجر شود.

یعنی با همین فعالان بازار داخل نیز میتوان معاملات پررونقی ایجاد کرد و بعد از آن توجه خارجیها به بازار و قیمتهای بورس کالای ایران جلب شود؟

بله، کافیست در هر صنعتی فعالان و واسطهگران آن را به سمت این بازار سوق دهید.

بورس کالا در پایان سال ۹۶ در چه نقطهیی قرار خواهد داشت؟

بورس کالا تا پایان سال ۹۶ بازار مشتقه را روی محصولات جدیدی راهاندازی خواهد کرد و معاملات آپشن را توسعه خواهد داد به این ترتیب که کمترین ودیعه برای ورود به آن گرفته شود. معاملات پربسامد (High-frequency trading) توسعه پیدا خواهد کرد. در حوزه بازار نقد سعی میکنیم حوزه کشاورزی را توسعه دهیم و محصولات بیشتری را در این بازار وارد کنیم. روی تقویت بازار نقد پسته و زعفران و ایجاد بازار مشتقه برای آن کار خواهد شد.

صحبتهایی مطرح شده که شرط راهاندازی بازار آتی ارز حذف نرخ ارز مبادلاتی و تکنرخی کردن ارز ضرورت ندارد. نظر شما در این باره چیست؟

در این ارتباط دیدگاههای مختلفی مطرح میشود، برخی میگویند تکنرخی کردن ارز جزو لوازم راهاندازی بازار آتی است و دلیل آنها این است که بخش بزرگی از ارز ما در قالب نرخ مبادلهیی معامله میشود بنابراین ممکن است کل عرضه در مقابل تقاضا قرار نگیرد. دلیل طیف مقابل نیز این است که الان شرایط اینگونه نیست و بخش عمدهیی از درآمدهای ارزی ما در اختیار دولت قرار ندارد. پتروشیمیها الان خصوصی شدهاند و میتوانند بخش عمدهیی از ارز خود را در بازار داخل عرضه کنند، ضمن اینکه بخش عمدهیی از معاملات بازار مشتقه منجر به تحویل نمیشود، اما برخی از اقتصاددانان میگویند که فرض کنید اگر روزی تمام فعالان بازار آتی ارز خواستند دلار خود را تحویل بگیرند، آیا آنقدر دلار وجود دارد که تحویل شود. به هر حال چون دغدغه بانک مرکزی محترم و این نهاد مسوول تنظیم بازار ارز است، تصمیمگیری و اعلام آمادگی را به عهده بانک مرکزی گذاشتهایم. البته به نظر می رسد زمان راهاندازی این بازار خیلی به تاخیر نیفتد چون مصوبه مجلس در این ارتباط وجود دارد.

آیا امسال شاهد انجام معاملات گندم در قالب اجرای سیاست قیمت تضمینی به جای خرید تضمینی خواهیم بود؟

مصوبهیی در این ارتباط نیامده اما فکر میکنم بتوانیم معاملات گندم یک یا دو استان را به صورت پایلوت داشته باشیم.

چرا برای گندمی که از سال گذشته در بورس عرضه شده بازار پررونقی ایجاد نشده است؟

این گندمها مازاد تولید سال گذشته و صادراتی است، اما دلیل اینکه معاملات آن رونق ندارد بحث ورود خارجیها به این بازار است که باید یک بازاریابی بینالمللی در این ارتباط انجام شود، دلیل دیگر نیز افزایش نسبی تولید گندم در دنیا طی سال ۹۵ است.

هنوز قرارداد سلف موازی استاندارد در سال جدید نداشتهایم، برنامهیی در این ارتباط دارید؟

هنوز تقاضایی نداشتهایم، البته هیات پذیرش بورس کالا این مساله را تصویب کرده است که اگر کالایی در بورس کالا بازار نقد دارد، آن کالا میتواند مبنای انتشار اوراق سلف موازی قرار گیرد. به عبارتی شرایط را برای انعقاد قرارداد سلف موازی استاندارد تسهیل کردهایم.

از عرضه خودرو در بورس کالا و حضور سراتو در این بورس خبری نیست، مشکل کجاست؟

پذیرش انجام شده و اگر شرکت سایپا تمایل داشته باشد، شاهد عرضه سراتو در بورس کالا خواهیم بود.

عرضه سنگآهن در بازار داخلی بورس کالا چه زمانی آغاز میشود؟

سنگآهن همیشه با یک قیمت خاصی به صنایع پایین دستی داده میشود اما همانطور که میدانیم قیمت این کالا نوسانهای زیادی دارد و تولیدکنندههای سنگآهن نیز باید بتوانند کالای خود را با قیمت روز دنیا بفروشند. درواقع زمانی که قیمتهای جهانی بالا میرود تولیدکننده سنگآهن توقع دارد که محصول خود را با قیمت بالاتری بفروشد اما متاسفانه باید با قیمت تصویب شده کالایش را بفروشد.

از سوی دیگر زمانی که قیمتهای جهانی پایینتر از قیمت مصوب باشد خریدار متضرر خواهد شد.

بنابراین عرضه این محصول در بورس کالا به قیمتسنجی درست آن منجر خواهد شد که تحقیقات اولیه آن انجام شده و باید پاییندستیها نیز در این مسیر همکاری لازم را داشته باشند.

آیا محصول برنج نیز امسال در قالب قیمت تضمینی در بورس کالا عرضه خواهد شد؟

عرضه برنج در بورس کالا قطعی شده است اما هنوز مصوبه دولت در این ارتباط به دست ما نرسیده است. منتهی قیمت فروش برنج همیشه بالاتر از قیمت خرید تضمینی بوده، از این جهت معمولا وارد فرآیند خرید تضمینی نمیشده است.

کدخبر:90360 تاریخ:96/02/31 منبع: سنا